先日、テレビ東京のワールドビジネスサテライトにて、元本95%が保証される投資信託『みつぼしフライト』が紹介されていました。

投資をやった事がなくてリスクをとりたくない人が、投資信託を始めるのに適している、といった内容の紹介でした。

世の中そんなうまい話はないと思って調べてみしましたら、その通りでしたので、ご紹介させていただきます。

元本95%保証の投資信託『みつぼしフライト』の詳細

| 投資対象 | 全世界債券、株式、リート |

| 購入手数料 | 無料 |

| 信託報酬と 保証料 | 信託報酬:年率0.2916% 〜 1.2204%(税込) 保証料:0.216% 合計:年率0.5076% 〜 1.4364%(税込) |

| 純資産総額 | 88.39億円 ※2019年7月時点 |

| 設定日 | 2018月3月19日 |

| 決算日 | 年1回(2/15) |

| 信託財産留保額 | 無料 |

| 償還日 | 2029年2月15日 ※早期繰上償還あり |

| 為替ヘッジ | あり |

| 投資形態 | ファミリーファンド方式 |

| 運用会社 | りそなアセットマネジメント |

みつぼしフライトの特徴は元本95%保証

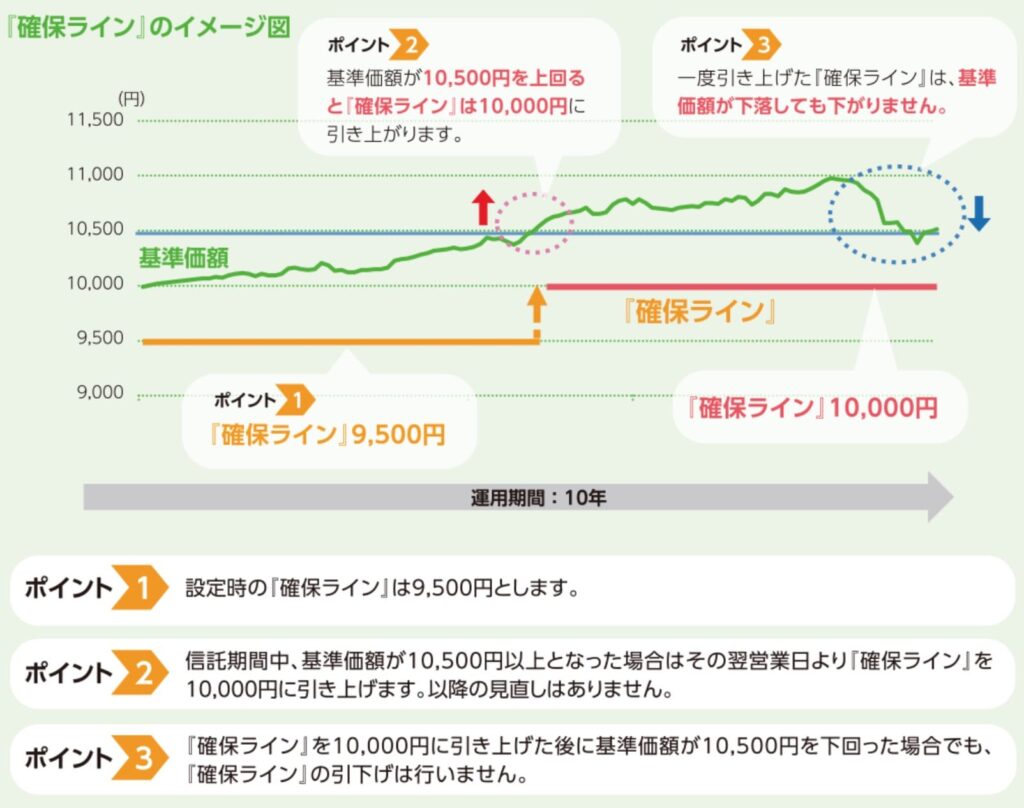

みつぼしフライトの最大の特徴は元本95%が保証される事にあります。

仮に現在の確保ラインである基準価額9,500円を割った場合は繰上償還、つまり投資した金額の95%が返還される事になります。

基準価額と『確保ライン』の差が20営業日連続して50円未満となった場合、つまり基準価額が9500円〜9549円の間が20営業日続いた場合でも、繰上償還されます。

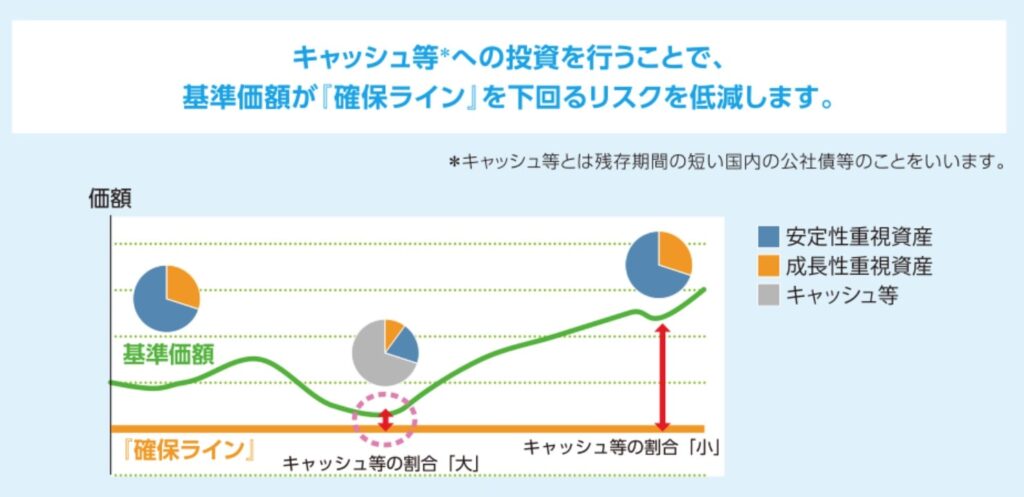

基準価額が下がった場合には、キャッシュの割合を増やして、下落に耐えられるような運用をするとの事です。

下落したらキャッシュを増やして耐えるという運用です…

みつぼしフライトの特徴②

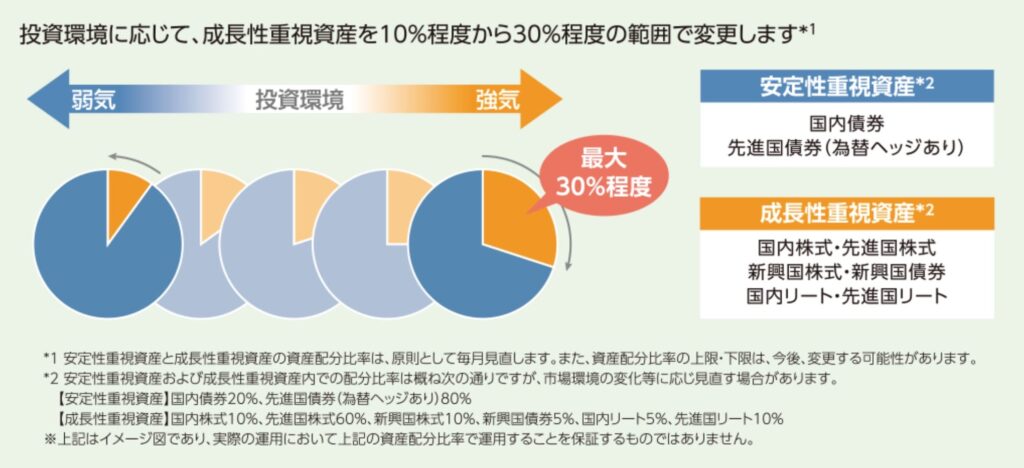

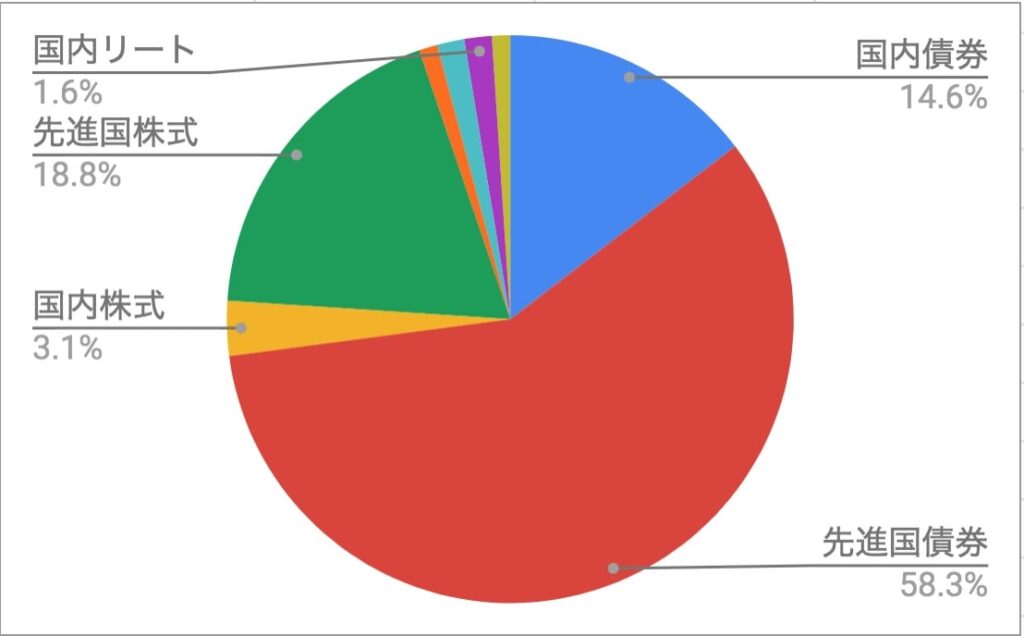

みつぼしフライトは国内外の債券を中心に、国内外の株式、リートをポートフォリオに組み入れたバランス型の投資信託です。

比率は投信環境によって変動しますが、債券の部分については80%が先進国債券ですので、ポート全体の半分以上が先進国債券の投資信託になります。

※成長性資産が30%の場合の資産配分割合

みつぼしフライトの信託報酬

(出展:みつぼしフライト公式ページ りそなアセットマネジメント)

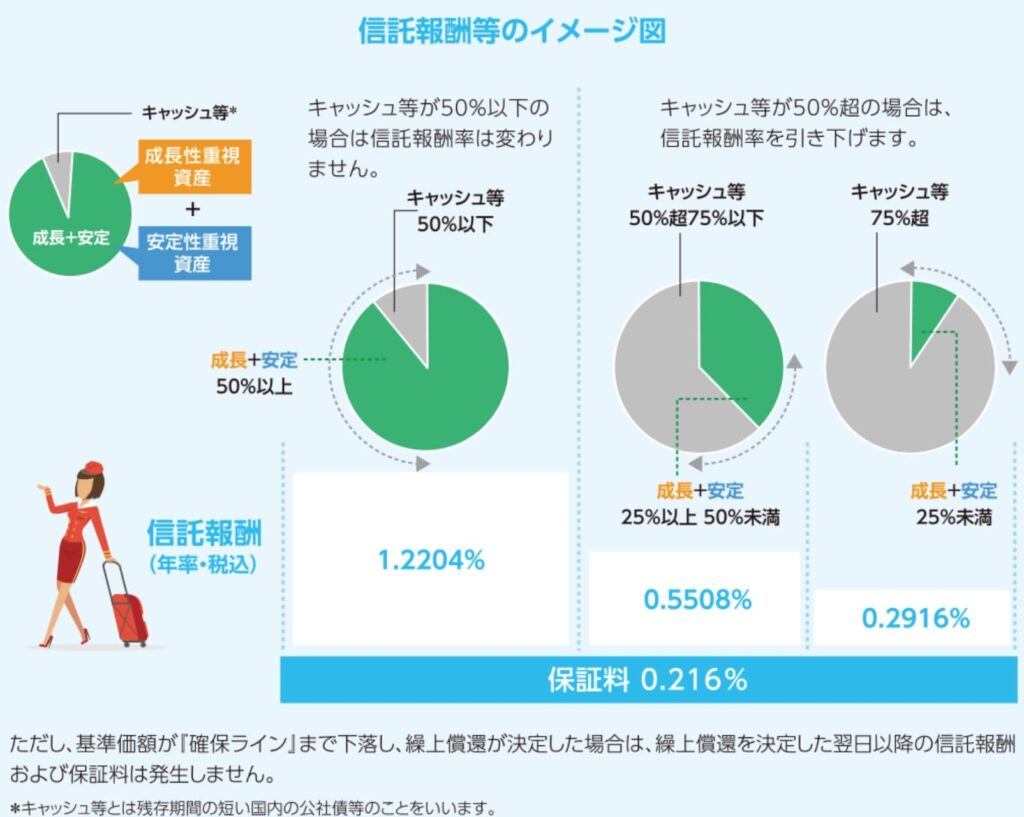

みつぼしフライトはキャッシュの割合に応じて、信託報酬が変動するタイプの投資信託です。

つまり基準価額が上がっている時は、キャッシュの割合を減らして株式やリート、債券の割合を増やして信託報酬を上げて、信託報酬も上げます。

逆に基準価額が下がっている時には、キャッシュの割合を増やして、信託報酬を下げるとの事。

ほとんどの資産割合をキャッシュにしても信託報酬+保証料で、年率0.5076%必要な事は知っておきたい事実です。

全部キャッシュにしても運用管理手数料と保証料がかかります!

みつぼしフライトの評価

ワールドビジネスサテライトにて、りそな銀行の方が言っていた目標リターンは年率2%前半との事でした。

信託報酬と保証料が最大1.4364%。

投資信託は他にも隠れコストとして、信託報酬以外にかかる経費が約0.1%〜0.3%ほど発生するのが基本です。

つまり結果的に、みつぼしフライトに投資すると以下のようなリターンが期待されます。

つまりみつぼしフライトに100万円を1年間投資すると、以下のような期待リターンが得られます。

- 運用がうまくいった場合:年間1万円の期待リターン

- 運用がうまくいかなかった場合:繰り上げ償還で手元に残るお金は約93万5千円(元本保証で95万残り、さらに信託報酬+保証料+隠れコストを支払った結果)

うまくいく確率がどれくらいかは、未来の事ですので分かりませんが、あまりにも分が悪い投資に見えます。

投資されるのは自己判断ですので自由ですが、私なら投資しないという結論になりました。

もし同じようなバランス型の投資信託に投資したいなら『eMAXIS Slim バランス(8資産均等型)』をオススメしておきます。