金融庁の「金融審議会 市場ワーキング・グループ報告書」(6月3日)が最近、話題になっています。

年金は将来目減りする事が確定しているから、不足分がだいたい平均して2,000万円必要という計算結果が出たので、金融庁が発表をしたところ大炎上しています。

夫 65 歳以上、妻 60 歳以上の夫婦のみの無職の世帯では 毎月の不足額の平均は約5万円であり、まだ 20~30 年の人生があるとすれば、不足額の総額は単純計算で 1,300 万円~2,000 万円になる。

言っていることはまともな事で、足りない分は自助努力するしかないので、どうやって2000万円貯めるのか?本当に2000万円必要なのか?に、焦点を当てて考えて行きます。

本当に老後資金は2000万円必要なのか?

生活費といっても人それぞれ違うのですが、総務省「家計調査」によると、世帯主が60歳以上、無職世帯の1ヶ月の支出は以下のようになっています。

食費 68,193円 住居費 14,346円 水道光熱費 20,427円 家具・家事用品 9,290円 被服等 6,737円 保健医療費 14,646円 交通・通信費 26,505円 教育・教養娯楽費 25,712円 こづかい 6,225円 交際費 25,243円 その他支出 22,280円 合計 239,604円 ※「家計調査年報」 平成28年より引用

おそらく富裕層も含まれていることから、平均支出がかなり多いですね。

私の知り合いの年金世帯の方に聞いたところ、月間支出はもっと少なくておそらく10-15万円あたりが平均値と思います。

金融庁の計算がこの約24万円の平均支出で、5万円足りないと言っていると仮定すると、将来的にもらえる年金試算は1世帯で19万円という事になります。

リタイア後の公的年金が以下の通りですので、19万円という数字は妥当なところです。

- 厚生年金・・・月額 約14.8万円 (平成28年厚生労働局年金局調べ)

- 国民年金・・・月額 約 5.5万円 (平成28年厚生労働局年金局調べ

ちなみに自分がもらえる年金額は、日本年金機構のねんきんネットで調べる事ができます。

ただこの通りにもらえる事はおそらくない事や、寿命が将来的に伸びる事を考えると、やはり月額5万円、老後資金の2000万円はないと、かなり不安な生活を送ることになりそうです。

老後資金2000万円の捻出方法

次に65歳までに2000万円をどうやって貯めるかです。大きく分けて3つの方法があります。

【老後資金2000万円を作る方法】

- 退職金で補う

- iDeCを活用しながら、自助努力(自分で貯金して投資して運用)して貯める

- つみたてNISAを活用しながら、自助努力(自分で貯金して投資して運用)して貯める

これらの方法は併用ができるの、全部使ってもOKです。

これを踏まえて詳しく見て行きましょう。

退職金で補う

まず退職金で補う方法です。

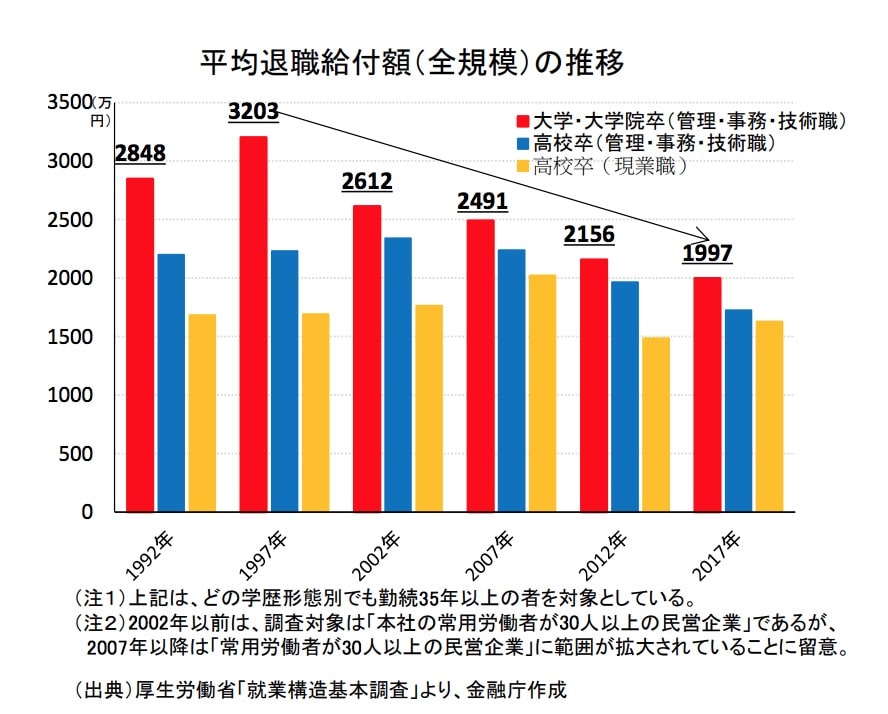

2017年時点の退職金は平均で約1,600万円から2,000万円程度です。

しかしグラフを見てわかる通り、年々少なくなってきます。20年前の1997年と比べると3割くらい減少していますね。

しかもこれは無事に定年退職を迎えた場合で得られる金額です。

昨今騒がれている45歳で希望退職した場合では、金額が異なってきます。

早期退職しない限り面接が続き…「45歳以上クビ切り」横行中-yahooニュース

仮に「勤続20年以上、かつ45歳以上」の場合の退職金は以下のようになります。

| 勤続年数 | 退職金 |

| 20-24年 | 826万円 |

| 25-29年 | 1083万円 |

| 30-34年 | 1856万円 |

※厚生労働省「平成25年 就労条件総合調査」より参照

これらのデータを鑑みた結果、がんばって20年間、同じ職場で働いたら退職金で1,000万円くらいはもらえそうです。

ただ退職金がほぼない企業も存在する事や、20年間も同じ職場で働く人は今後、日本では少数派になりそうです。

少なく見積もって、ここは頑張って働いたら退職金は500万円程度と思っておいた方が良いですね。

iDeCoを活用して自助努力(自分で貯金して投資して運用)して貯める

iDeCoは企業年金がある方で毎月最大12,000円、ない方で毎月最大24,000円を拠出する事が可能です。

毎月12,000円を積み立てした場合です。運用による利回りは3%と仮定しました。

※ちなみに私たちの年金を運用しているGPIF(年金積立金管理運用独立行政法人)の17年間の平均年間利回りが3.12%です。

運用実績はどのような状況ですか。ーGPIF(年金積立金管理運用独立行政法人)

| 年齢 | 60歳までの積立総額 | 3%運用 |

| 25歳 | 504万円 | 866万円 |

| 30歳 | 432万円 | 682万円 |

| 35歳 | 360万円 | 524万円 |

毎月24,000円を積み立てした場合です。運用による利回りは3%と仮定しました。

| 年齢 | 60歳までの積立総額 | 3%運用 |

| 25歳 | 1008万円 | 1,732万円 |

| 30歳 | 864万円 | 1,364万円 |

| 35歳 | 720万円 | 1,049万円 |

この金額に加えて、iDeCoは拠出金額によって節税ができます。

以下の表は25歳、30歳、35歳から60歳まで、iDeCoを積み立てして総額の節税額をまとめた表です。収入は年収400万円(課税所得300万円)、配偶者、子供無しで計算してます。

| 年齢 | 毎月1.2万円 45歳までの節税額 |

毎月2,4万円 60歳までの節税額 |

| 25歳 | 58.2万円 | 101万円 |

| 30歳 | 43,6万円 | 87万円 |

| 35歳 | 29万円 | 72万円 |

これらの結果から、以上の結果となりました。

- iDeCoを毎月24,000円積み立てれば、老後資金の9割がまかなえる

- iDeCoを毎月12,000円積み立てれば、老後資金の半分くらいがまかなえる

- iDeCoを毎月24,000円積み立てれば、老後資金の7割がまかなえる

- iDeCoを毎月12,000円積み立てれば、老後資金の3,5割くらいがまかなえる

- iDeCoを毎月24,000円積み立てれば、老後資金の半分がまかなえる

- iDeCoを毎月24,000円積み立てれば、老後資金の3割がまかなえる

退職金、iDeCo受け取り時の税金

ちなみに退職金やiDeCoは受け取り時に税金がかかります。退職所得控除で税金は優遇されていますが、結構とられます。

仮にiDeCo加入期間が30年で、退職金が1,000万円、iDeCoが1,000万円で合計2,000万円もらった場合、所得税が約57万円、住民税が50万円で、合計約107万円の税金がかかります。

つまり老後資金2,000万円を得る場合は、税引き前で約2200万円必要になります。

つみたてNISAを活用して自助努力(自分で貯金して投資して運用)して貯める

つみたてNISAは仕組みがシンプルで、おすすめの資産形成方法です。

保有期間は最長20年間で運用による利益が非課税になります。つまり利益がでたら丸儲け。

仮につみたてNISAを、eMAXIS Slim先進国株式のような、先進国のインデックス投信に積み立てしたとします。

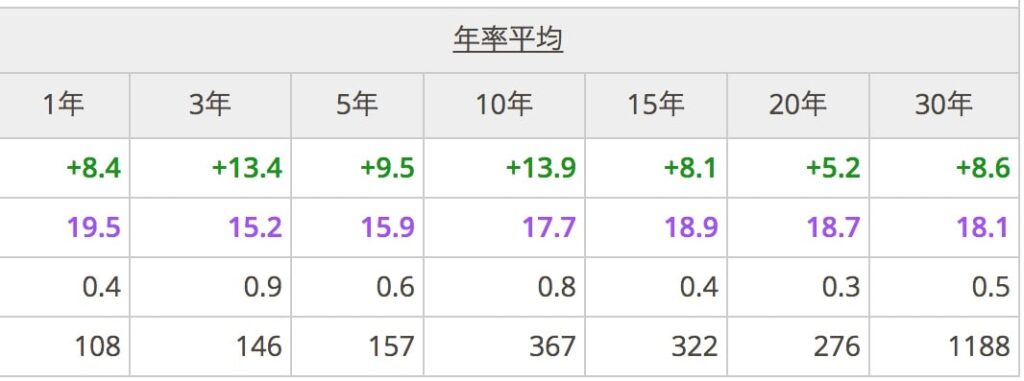

先進国株式インデックスの期待リターンは、20年で年率5.2%、30年では年率8.6%です。

出典:myINDEX

この年率は100年に1度と言われるリーマンショックの下落も含んでいるため、今後も期待できる利回りです。

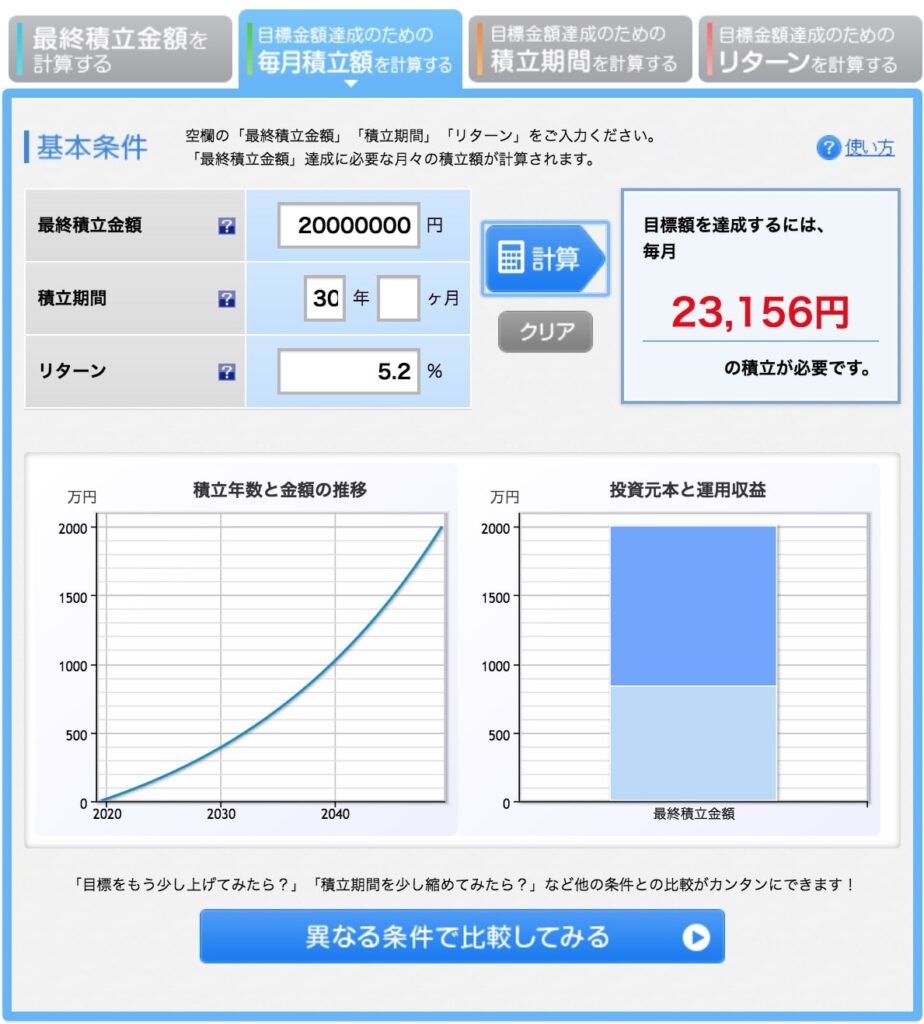

年率がもっとも少ない5.2%で運用したと仮定して、2000万円貯めるのに必要な毎月の積み立て額をシミュレーションしてみました。

結果、毎月23,156円積み立てすれば、30年で2000万円が達成できそうです!

iDeCoとつみたてNISAを使えば老後資金は貯められる

これらの結果からiDeCoやつみたてNISAの制度を活用すれば、年齢にもよりますが毎月3万円ほど捻出できれば、老後資金2,000万円は達成できる事が分かりました。

iDeCoは毎月支払った金額が控除の対象になるので、より多く貯められますが60歳まで引き出せないデメリットがあります。

つみたてNISAであれば特にデメリットは見当たらないので、老後資金に最適な運用方法はつみたてNISAと言えそうです。

老後資金が不安な肩はまず、つみたてNISAを始めてみては?

ちなみにつみたてNISAを始める場合は、楽天カードで投資信託が購入できて、楽天ポイントも付与される楽天証券が1番おすすめです。