SBI証券のiDeCoセレクトプランでおすすめのないですか?選ぶのも面倒なんでよかったら選んでください

まかせといて下さい!

今日、知り合いの方からこんな感じでSBI証券のiDeCoの商品を聞かれました。

iDeCoって投資をやっている人からしたら選ぶのが苦じゃないんですが、普通は商品を選ぶのは面倒ですよね。

という事で今回はSBI証券のiDeCoセレクトプランでおすすめの商品と、どれくらいの割合で商品を選んだら良いか、おすすめのポートフォリオを厳選してみました。

SBI証券のiDeCoセレクトプランのおすすめ商品

とにかくメンドくさい人向け

まずはとにかくメンドくさい!けど損はしたくない!という方向けのラインナップです。

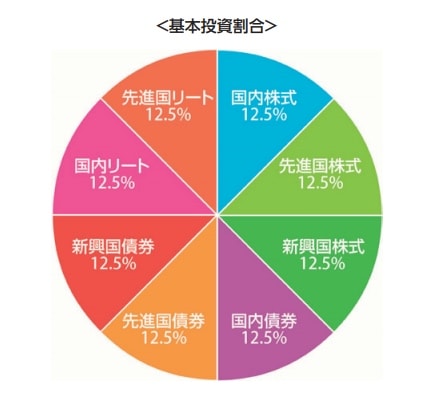

- eMAXISSlimバランス(8資産均等型)(信託報酬:0.15336%)

これだけを選択してください。他は何もいりません。

eMAXISSlimバランス(8資産均等型)はいろいろな国の株式、債券、リートが詰まった、いわばおまかせパックのような商品なので、これ一つで全てが完結します。

金融商品は分散すればするほど損をしにくくなるので、とにかく損をしたくないという方にも向いている商品です。

利益も欲しい方向け

次にiDeCoで節税しつつ、利益も欲しい方向けです。

私自身もこの組み合わせで選んでいるので、できればこちらの組み合わせを選んでいただきたいです。

選ぶ商品が多い分、リターンを最大化してリスクを最小化しています。

【利益が欲しい人むけポートフォリオ】

| 商品 | 割合 | 信託報酬(税込) |

| eMAXIS Slim先進国株式インデックス | 40% | 0.11772% |

| ニッセイ外国株式インデックスファンド | 40% | 0.11772% |

| eMAXIS Slim 新興国株式インデックス | 10% | 0.20412% |

| eMAXIS Slim 国内債券インデックス | 10% | 0.15012% |

仮に1万円積み立てるなら、上から4,000円、4,000円、1,000円、1000円という割合で積み立てます。

次にこれらの商品を選んだ基準を説明していきます。

信託報酬が安いかどうか

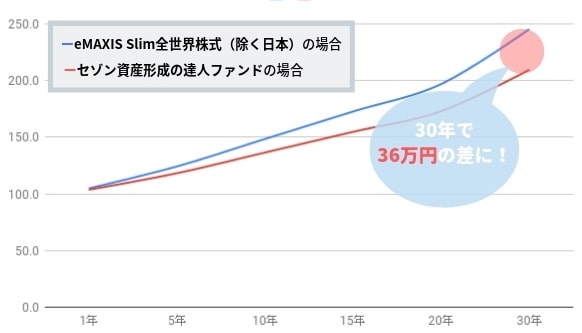

まず投資信託は長期目線で積みたてる場合、信託報酬が安いかどうかが非常に重要です。

下にある表は、セレクトプラン内で信託報酬が安い商品と高い商品で比較したものです。

100万円を30年運用した場合で、36万円もの差がでました。

| eMAXIS Slim全世界株式 (信託報酬0.154%) |

セゾン資産形成の達人 (信託報酬1.35%) |

運用結果の差(万円) | |

| 1年 | 104.8 | 103.7 | 1 |

| 5年 | 124.2 | 118.3 | 6 |

| 10年 | 148.5 | 136.5 | 12 |

| 15年 | 172.7 | 154.8 | 18 |

| 20年 | 196.9 | 173.0 | 24 |

| 30年 | 245.4 | 209.5 | 36 |

※eMAXISSlimバランス(8資産均等型)(信託報酬:0.15336%)と、セレクトプランで信託報酬が高い「「セゾン資産形成の達人ファンド」(信託報酬:1.35%)で比べた場合。両方、年利回りは5%で計算。

仮に1,000万円の運用であれば、30年で360万円の差ですね。

これだけコスト差が出る事から、信託報酬はなるべく安い商品を選択します。

世界に分散投資する

当分はアメリカや中国が経済の中心になる事は明らかですが、30年後はどうなっているか分かりません。

iDecoは60歳まで引き出せないというデメリットがあるのですが、自分がiDeCoのお金が必要になった時に、投資地域を集中していると、解約したい時(お金が欲しい時)に解約出来なくなってしまう可能性があります。

例えば30年後にアメリカがものすごく景気が悪くなって中国が世界を支配している…なんて事になった場合、アメリカに集中投資するのはリスキーとも言えます。

30年後の未来は誰も分からないので、投資地域は全世界に分散投資します。

日本は投資対象からはずす

単純に考えて日本がこれから長期的に経済成長すると思えません。

経済と人口増加率には密接な関係があるのですが、日本は高齢化、少子化によって人口は減っていく未来は確定しているので、とても楽観はできません。

元2ちゃんねる管理人のひろゆき氏の本を読むと、「このままだと、日本に未来はないよね」と確信が持てます。

[itemlink post_id=”5064″]

株を中心に投資するが、債券も少し入れる

上のグラフの通り、株はあらゆる金融商品の中で1番リターンが高い事を歴史が証明しています。

よってiDeCoは株を中心に積み立てる事が、基本の戦略となります。

ですが、iDeCoを引き出したいときにリーマンショックのような暴落がある可能性もあるので、債券も少しいれて下落を緩和させます。

iDeCoを引き出したい時に株が暴落していたら、「債券の部分だけ解約して株は回復するまで待つ」という戦略がとれますので、債券も少しいれておきます。

外国債券は投資対象からはずす

投資信託の世界には「外国債券不要論」という論があるくらい、意味があるのかないのか議論されているのが外国債券です。

外国債券には以下のデメリットがあり、私は不要と考えます。

- リターンに対してリスクが大きい事

- 安全資産として債券をいれるはずなのに為替リスクがある事

外国債券は「国内債券+FX」のようなイメージですね。

リターンが欲しいなら株、リスクをおさえたいなら国内債券を選ぶのが合理的と考えます。

運用会社は一つに集中しない

現状、インデックス投信はコストの面から、業界最安値水準を目指し続けるという「eMAXIS Slimシリーズ」が1番優れています。

インデックス投信は平均リターンを目指すため、運用商品の利益の差はほぼなく手数料が安いかどうかの戦いになります。

ですので私が選んだポートフォリオも「eMAXIS Slimシリーズ」が中心になっています。

しかし30年スパンで投資するとなると、運用会社を一極集中させるのはリスキーなため、ニッセイシリーズを入れて「運用会社」のリスク分散をしています。

全世界株式ファンドは投資対象からはずす

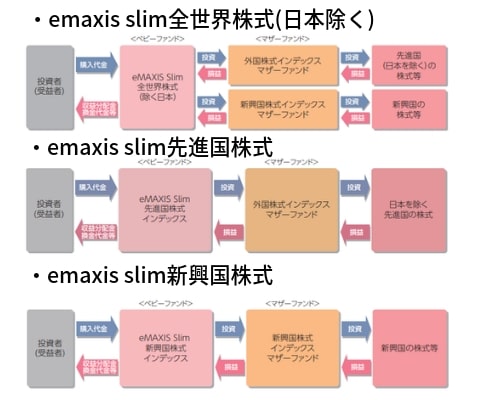

これまでの条件だと「eMAXIS Slim全世界株式(除く日本)」のような全世界株式が、選択肢に入ってくるんですが、投資対象からはずします。

理由は全世界ファンドを一気に買うより、別々で買った方が手数料が安いからです。

「eMAXIS Slim全世界株式(除く日本)」について調べた記事によると、先進国と新興国の比率は87:13です。

ですので先ほど紹介した「利益が欲しい人向けポートフォリオ」には、先進国株が80%、新興国株が10%の割合で入っています。

別々で買った方が手数料が安い良い根拠

「eMAXIS Slim全世界株式(除く日本)」と「eMAXIS Slim先進国株式インデックス」の資産状況を確認してみたところ、内容が全く同じでした。

次に「eMAXIS Slim全世界株式(除く日本)」、「eMAXIS Slim先進国株式インデックス」、「eMAXIS Slim新興国株式インデックス」の目論見書を見てみると、

「全世界株式=先進国株式+新興国株式」になる事が分かります。

「eMAXIS Slim全世界株式(除く日本)」は先進国と新興国の比率は87:13なので、「eMAXIS Slim先進国株式インデックス」と「eMAXIS Slim新興国株式インデックス」と87:13の割合で保有すると、疑似「eMAXIS Slim全世界株式(除く日本)」になります。

次に手数料です。

| 商品 | 信託報酬(税込) |

| eMAXIS Slim先進国株式インデックス | 0.11772% |

| eMAXIS Slim 新興国株式インデックス | 0.20412% |

| eMAXIS Slim 全世界株式(除く日本) | 0.15336% |

全世界株式のみを保有した場合の手数料は0.15336%です。

次に疑似「eMAXIS Slim全世界株式(除く日本)」の計算をしてみます。

(先進国(0.11772)×87+新興国(0.20412)×13)÷100=0.128952%

全世界株式のみを保有するより、先進国と新興国のファンドを別々で買う(先進国:新興国を87:13で保有)方が、同じ内容なのに手数料が安くてお得という結論になりました。

まとめると

以上の条件を踏まえた結果、先ほど紹介したポートフォリオが最適だという結果になります。

| 商品 | 割合 | 信託報酬(税込) |

| eMAXIS Slim先進国株式インデックス | 40% | 0.20412% |

| ニッセイ外国株式インデックスファンド | 40% | 0.11772% |

| eMAXIS Slim 新興国株式インデックス | 10% | 0.11772% |

| eMAXIS Slim 国内債券インデックス | 10% | 0.15012% |

iDeCoは節税ができて、利益に税金がかからないという国が実施したお得な制度ですので、ぜひ活用してみて下さい!